相続税はかからないけど、相続税の申告は必要、という場合があります。

この2つはどう違うのでしょう。

そもそも相続税とは

相続税とは、亡くなった人から財産を受け継いだとき、その受け継いだ財産にかかる税金です。

税金を払う人は、財産を受け継いだ人になります。

亡くなった人から財産を受け継いだとき、必ずかかるわけではありません。

相続税がかかるのは、全国で亡くなった人の8%前後になっています。

相続税がかかる場合

ふだん、税金がかかるというのは、税金を支払わなくてはいけないという意味で使われます。

相続税がかかるとは、相続税という税金を支払う必要があるということになります。

一方、相続税の申告が必要というのは、税務署へ相続税の申告書を提出する必要があることで、対象が広くなります。

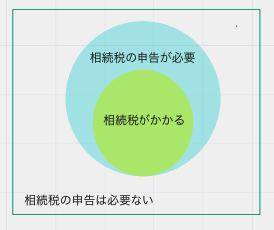

イメージでいうと、このようになります。

相続税の申告が必要な場合の中に、相続税がかかる場合が含まれています。

相続税の申告が必要な場合

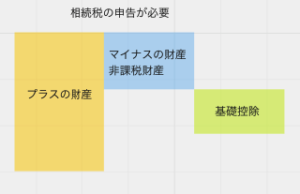

相続税の申告が必要な場合、上の図でいうと、水色の円に入るかどうかの判定は、次のように行います。

まず、プラスの財産と、マイナスの財産の価額を合計します。

プラスの財産は、預金、土地、建物、株式、投資信託、生命保険金など

マイナスの財産は、借入金などの債務、葬式費用になります。

次に基礎控除額を計算します。

基礎控除額額は、3千万円+600万円×法定相続人の数になります。

例えば、相続人が配偶者と子ども2人だった場合は、法定相続人は3人

3千万円+600万円×3人=4,800万円になります。

プラスの財産からマイナスの財産と非課税財産を引いた金額と、基礎控除額を比べて、基礎控除額の方が少なかったら、相続税の申告が必要です。

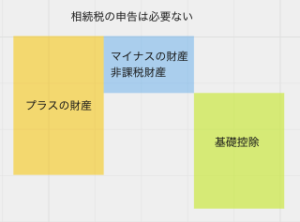

プラスの財産からマイナスの財産と非課税財産を引いた金額と、基礎控除額を比べて、基礎控除額の方が多かったら、相続税の申告は必要ありません。

注)相続時精算課税や3年以内に贈与を受けていたら、財産額にプラスします。

相続税はかからないけど、申告は必要な場合とは

水色の円の中に入ったけど、緑色の円の中(相続税がかかる)には入らない、ということもあります。

相続税は、計算するうえで、特例がいくつかあります。

代表的なのは、配偶者控除や小規模宅地等の評価減の特例というものです。

特例を使えば、緑色の円の中には入らないということがあるのです。

注意点は、特例を使うためには、税務署へ申告書提出する必要があるということです。

相続税をかからなくするには、申告書の提出が必要になります。

まず、相続税の申告が必要かどうか、次に、相続税がかかるのか、という順番で考えてみましょう。

相続、贈与に関するご相談を承っております

おひとりでのご相談はもちろん、ご家族ご一緒でのご相談も可能です。